工業(yè)硅作為現(xiàn)代制造業(yè)體系的重要基礎(chǔ)原料,其市場運行機制與價格形成邏輯正經(jīng)歷深刻演變。在這一背景下,金融衍生工具的價值逐漸凸顯。它不僅為市場參與者提供了規(guī)范化的價格信號,更重要的是構(gòu)建了完善的風(fēng)險緩沖機制。通過應(yīng)用金融衍生工具,企業(yè)能夠在復(fù)雜多變的市場環(huán)境中保持經(jīng)營穩(wěn)定性,有效規(guī)避價格頻繁波動對正常生產(chǎn)經(jīng)營活動的影響。

工業(yè)硅下游磨粉企業(yè)通常采用兩種采銷模式,分別為先接單后采購和先采購后接單。

工業(yè)硅價格處于上漲通道時,先接單后采購模式往往會壓縮企業(yè)生產(chǎn)利潤,甚至造成訂單虧損。這時企業(yè)需要在期貨市場鎖定采購價格,進(jìn)而鎖定生產(chǎn)利潤。工業(yè)硅價格處于下跌通道時,企業(yè)根據(jù)在手訂單向期現(xiàn)商采購即可,在此過程中僅承受基差波動風(fēng)險,這時若搭配期權(quán)使用,則可以進(jìn)一步優(yōu)化采購成本。

期權(quán)是一種權(quán)利型金融衍生工具,期權(quán)買方支付少量權(quán)利金后,獲得到期日以執(zhí)行價買賣期貨合約的權(quán)利;期權(quán)賣方收取權(quán)利金后,需要承擔(dān)相應(yīng)義務(wù)。企業(yè)參與期權(quán)交易的目的是管理風(fēng)險或優(yōu)化成本/利潤。相對期貨來說,使用期權(quán)工具可以在控制風(fēng)險的基礎(chǔ)上獲得額外收益。賣出看跌期權(quán)的邏輯是通過承擔(dān)“被動買入期貨合約”的義務(wù),換取確定的權(quán)利金收入,進(jìn)而降低采購成本。無論期權(quán)是否行權(quán),期權(quán)賣方收取的權(quán)利金都能直接降低采購成本。如果被行權(quán),那么企業(yè)以更低的價格獲得標(biāo)的,為后續(xù)生產(chǎn)或銷售留有更大的利潤空間。

以下通過場景假設(shè)案例,模擬企業(yè)運用工業(yè)硅期貨及期權(quán)工具進(jìn)行套保的效果。

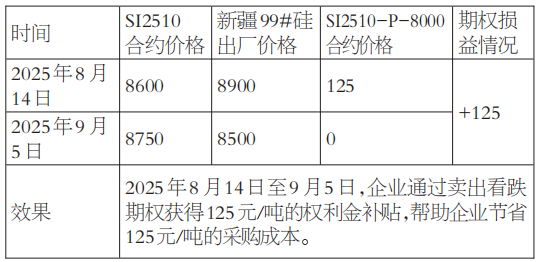

2025年8月,因多晶硅企業(yè)超預(yù)期復(fù)產(chǎn)和工業(yè)硅頭部大廠6月末開始主動減產(chǎn),工業(yè)硅市場供需格局階段性好轉(zhuǎn),加之光伏行業(yè)政策預(yù)期備受關(guān)注,工業(yè)硅價格繼續(xù)向下調(diào)整的空間不大,無望回到前低。工業(yè)硅下游磨粉企業(yè)為降低原料采購成本,選擇使用期權(quán)工具。8月14日,企業(yè)運用場內(nèi)期權(quán)工具,賣出SI2510-P-8000,成交1000噸,開倉權(quán)利金為125元/噸,計劃持有到期。

最終,企業(yè)達(dá)到了降本增效的目的。

表為工業(yè)硅磨粉企業(yè)的期權(quán)操作損益(單位:元/噸)

當(dāng)前,工業(yè)硅磨粉企業(yè)深陷盈利空間持續(xù)收窄的困境:上游原料價格受供需格局、產(chǎn)業(yè)政策等多重變量的影響,呈現(xiàn)劇烈波動態(tài)勢,而中游加工環(huán)節(jié)因技術(shù)門檻偏低、市場同質(zhì)化競爭加劇,既難向下游有效傳導(dǎo)成本壓力,又喪失了議價主動權(quán)。再加上庫存減值侵蝕利潤、資金占用拖累周轉(zhuǎn)的雙重壓力,企業(yè)盈利空間被擠壓至微薄區(qū)間。在此背景下,善用期貨、期權(quán)等金融衍生工具,成為突破經(jīng)營困局的關(guān)鍵。其中,期貨套保能夠精準(zhǔn)鎖定原料采購成本與成品銷售價格,有效對沖價格波動風(fēng)險;期權(quán)則可以通過支付有限權(quán)利金,在覆蓋價格下行風(fēng)險的同時,保留價格上行的收益空間,最終實現(xiàn)成本結(jié)構(gòu)優(yōu)化、資金使用效率提升的目的,從而切實緩解利潤承壓現(xiàn)狀,保障企業(yè)穩(wěn)健運營。

需要注意,企業(yè)在運用金融衍生工具時,需要深度錨定自身經(jīng)營場景與風(fēng)險敞口,以審慎合規(guī)為原則構(gòu)建策略體系,并在具備專業(yè)資質(zhì)的金融機構(gòu)指導(dǎo)下開展業(yè)務(wù),為企業(yè)穩(wěn)健運營與可持續(xù)發(fā)展筑牢風(fēng)險防線。展望未來,金融衍生工具在工業(yè)硅行業(yè)的應(yīng)用場景將進(jìn)一步拓展,有望成為驅(qū)動企業(yè)優(yōu)化風(fēng)險管理體系、提升資源配置效率的核心支撐,助力行業(yè)在全球能源低碳轉(zhuǎn)型的時代浪潮中搶占發(fā)展先機。

(來源:期貨日報網(wǎng) 作者:安冉)

掃一掃分享本頁

掃一掃分享本頁